こんにちは。元リーマン埼玉 (@saitamawoker)です。

今回は、「新NISA開始記念~200万円を7年投資した結果がヤバい~」というテーマで紹介いたします。

私は、2022年、33歳の時に資産3000万円でサイドFIREを致しました。

今回の内容は次の通りです。

- 新NISAの概要

- 200万円を7年投資した結果

- 投資は甘くはない!7年間、波乱の出来事

- なぜ投資を長期に続けられたのか?

新NISAが始まるので、

- これから投資をするぞ!という方

- 今投資をしているけど結果が出ずに辞めたいなと思っている方

色々な方がいると思います。

インデックス投資を中心に長期に保有すれば、株価は右肩上がりです。

しかし、途中でどうしても辞めてしまい、損切をしてしまう方も少なくなりません。

本内容では、

- これから、新NISAなど長期投資する際の注意点、今後起きそうなこと

- 長く続けられる秘訣

をお伝えします。

是非、あなたの資産形成の一助になれば幸いです。

私のブログやYouTubeチャンネルでは、お金の知識を通じて、人生の可能性を豊かにする情報をお届けしています。

すべては、ありのままに生きるために。

自分の人生、何か会社にコントロールされている、世間や他者の目を気にしすぎている、誰かが敷いたレールに乗っかっているな、自分の人生でこれでいいんだっけ?と感じている方!

あなたも私やブログやYouTubeチャンネルの視聴者の方々と一緒に、人生を自分のものにしていきましょう!

新NISAの概要

簡単に新NISAに触れます。

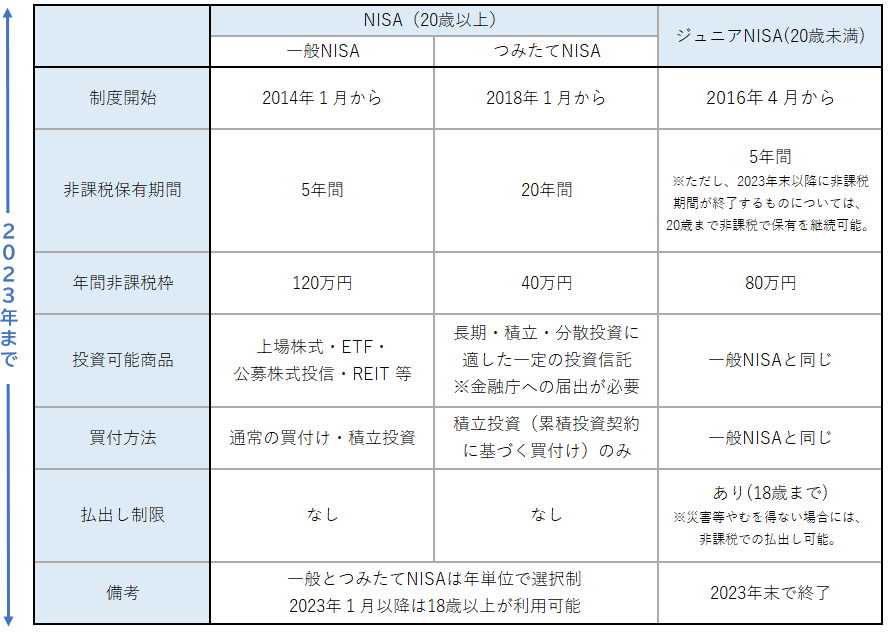

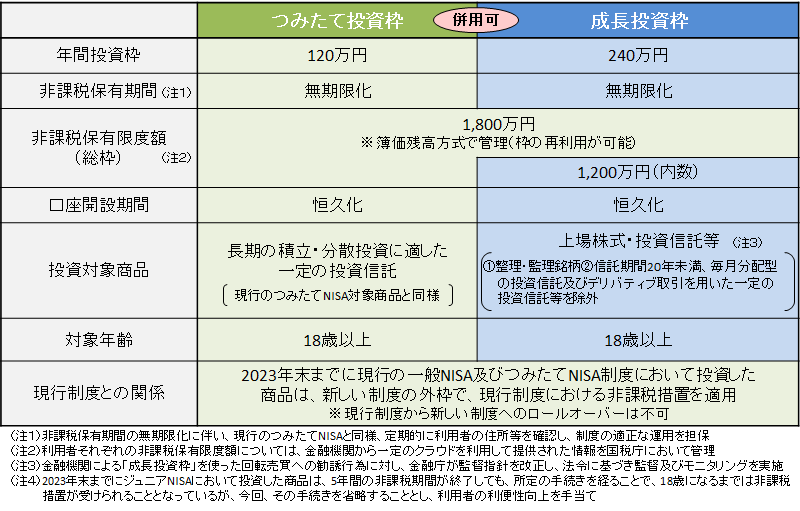

2023年までのNISA制度と2024年からのNISA制度を比較すると、新NISAがわかりやすいです。

下図は金融庁より引用しています。

簡単に概要をまとめると以下になります。

| NISA | 旧NISA(2023年まで) | 新NISA(2024年以降) |

| 制度 | 一般NISA つみたてNISA | 成長投資枠 つみたて投資枠 |

| 制度併用 | NG(どちらか一方のみ) | OK |

| 非課税保有期間 | 一般5年間 つみたて20年間 | 無期限 |

| 年間非課税枠 | 一般120万円 つみたて40万円 | 成長投資240万円 つみたて120万円 (合計360万円) |

| 総枠 | - | 1,800万円 |

| 備考 | 2024年以降新規購入は不可。 ただし、非課税保有期間は適用。 | - |

ということで、新NISAの結論は次の通りです。

- 新NISA結論

- 神制度(岸田政権のほぼ唯一の神対応)

- 年間360万円、合計最大1,800万円まで非課税で運用できる

- 夫婦2人(18歳以上)なら、一世帯3,600万円まで非課税

- 物価高、賃金上がらない、増税、社会保険改悪の中で、一般庶民が生き残る唯一の手段

- 普通の世帯なら、3600万円の投資運用で十分老後まで生き残れる「生存戦略」になる

詳細は別記事で紹介しますが、簡単に年代別のオススメ新NISA投資戦略に少し触れます。

各々の人生ステージで内容は異なりますが、ざっくりイメージです。

- 40代以下の世帯

- 前提:人生における投資期間が長いです

- 戦略:そのため、時間を活用し資産を最大化する戦略です

- 商品:S&P500や全世界株式等、攻めのインデックス投資中心

- 投資効果:配当金等の収入獲得よりも、資産増加を重視します。

- つまり、キャピタルゲインを狙います

- 50代以上の世帯

- 前提:人生における投資期間が短いです

- 戦略:そのため、資産変動リスクを抑えた出口戦略を考えます

- 商品:高配当米国ETFや不動産リートなど高配当株式など、株式市場の暴落相場に強い守りの投資中心

- 投資効果:資産はそこまで増えなくても、大きく減らないことを重視し、配当金など安定した収入獲得を目指します

- つまり、インカムゲインを狙います

200万円を7年投資した結果

2016年11月から投資開始

私は、2016年11月から旧NISA制度で投資を始めました。

投資のきっかけや当時参考にした本は、山崎元 (著), 大橋弘祐 (著)「難しいことはわかりませんが、お金の増やし方を教えてください!」という本です。

2016年の当時は、全世界株式やS&P500というのがまだ一般的ではありませんでした。

この書物には、インデックス投資中心で日本株と外国株式を50%ずつ持ちましょうという内容でした。

日本株:「1308 - 上場インデックスファンドTOPIX | ETF(上場投資信託)」

外国株式:「<購入・換金手数料なし>ニッセイ外国株式インデックスファンド」

でよいと書かれてました。

ニッセイ外国株式は海外先進国中心です。

全世界株式と比較すると、違いは日本国内や新興国が含まれていないことです。

ニッセイ外国株式インデックスに201万円投資した結果がヤバい

ちょっと話がズレましたが、「ニッセイ外国株式インデックスファンド」に投資した結果を紹介します。

2016年11月から2020年くらいまで、累計201万円投資しました。

投資開始から約7年経過し、現在は評価額375万円(2023/11/28現在)になっています。

投資成績は、元本に対して186%増加となりました。

なお、購入タイミングは約3年にわたり分散されていますが、平均取得コストは「17,887円」です。

2023/11/27現在の基準価格は、33,257円です。

こちらも当然ですが、186%増加という結果になります。

取得コストは「17,887円」は、一番遠い日の基準価格において、「2020年2月10日」の「17,990円」が近いですね。

コロナショック前です。

3年10か月ほどで、価格が1.86倍になりました。

なお、SBI証券によれば、年率リターンは以下の通りです。(2023年10月31日現在)

参考までに、ニッセイ外国株式インデックスとS&P500、全世界株式を比較します。

| トータルリターン(年率) | ニッセイ外国株式インデックスファンド | eMAXIS Slim 米国株式(S&P500) | eMAXIS Slim 全世界株式 |

| 1年 | 9.98% | 9.20% | 10.66% |

| 3年 | 21.85% | 23.20% | 19.70% |

| 5年 | 15.21% | 17.05% | 13.90% |

私の結果や、このトータルリターンを見ると、めちゃくちゃええやんとなるでしょう。

何しろ、銀行の利息は「0.001%」の世界です。

それでも、投資を続けられない、途中で辞めて損切りする方も少なくありません。

それは、なぜでしょうか?

投資は甘くはない!7年間波乱の出来事

投資を辞めてしまう理由に触れます。

その前に、私が経験した出来事、つまり暴落を振り返ります。

トランプショック、コロナショック、ウクライナショック、FRBの利上げ、などです。

このような出来事で株価が暴落します。

少し振り返ります。

2016年11月から、「ニッセイ外国株式インデックスファンド」に投資を行いました。

この投資信託の基準価格について振り返ります。

2018年2月:VIXショック

米国が中国を主なターゲットに、鉄鋼とアルミニウムに高関税を課す輸入制限を発動。

これに対し中国も報復関税を課すなど、米中貿易戦争の長期化が心配されはじめた。

- 2018/1/23:15,940円をピークに、約2か月間かけて

- 2018/3/26:13,866円まで下落。(下落率13.0%)

- 2018/9/14:16,030円となり回復。(回復まで約8か月)

2018年12月:クリスマスショック

米中関係悪化への警戒感やトランプ大統領の政権運営に対する不透明感の高まり、それらを受けた景気後退懸念から下落。

- 2018/10/4:16,459円をピークに、約3か月間かけて

- 2018/12/25:13,091円まで下落。(下落率20.4%)

- 2019/10/31:16,515円となり回復。(回復まで約13か月)

2020年3月:コロナショック

こちらは皆様ご存知、コロナショックです。

2020年の年初においては、中国や日本のクルーズ船など一部の病気と思われていた新型コロナウイルスが、2020年2月末から3月末にかけて世界的に流行の兆しが見えたことにより引き起こされた急落相場のことを指します。

- 2020/2/21:18,612円をピークに約1か月間かけて

- 2020/3/24:12,958円まで下落。(下落率30.3%)

- 2020/11/25:18,735円となり回復。(回復まで約9か月)

2022年2月:ウクライナショック&インフレショック

2022年2月から始まったロシアによるウクライナ侵攻によって、世界中が受けた様々な影響のことを指しており、ウクライナ危機とも呼ばれます。

さらに、2022年には日本以外の欧米でインフレによる20%近い株価の調整がおきました。これはコロナ後の物流の回復やロシアのウクライナ侵攻を含めて、需要に対して供給が世界的に高まったため想定以上の金利の引き上げが、景気のハードランディングを予想して株価が調整することとなりました。

- 2022/1/5:26,886円をピークに、約2か月

- 2022/3/9:23,169円まで下落。(下落率13.8%)

- 2023/4/4:27,104円となり下落脱出。(回復まで約16か月)

投資を辞める理由は、暴落と回復まで耐えれないから

後から見れば、結果として株価は回復しております。

しかし、投資を続けられない、辞めてしまう理由は次のことが考えられます。

私も、経験したことがある理由です。

暴落=資産減少や損失に耐えれない

暴落は、先述したものだけでも、1~3か月間続きます。

損失がどんどん膨らむ中で、耐えられず売却し、損切するパターンがあります。

特に初めて投資を開始した方は、初めて資産が減る経験をします。

苦労して貯めた100万円を投資し、20~30万円減少し、損したくないというパニックや我慢の限界で売却してしまう行動に出てしまいます。

回復に時間がかかる=回復まで我慢できない

先述したものでは、暴落から株価回復まで、約8か月~約1年4か月かかっています。

2000年のITバブル崩壊では回復に約6年、2008年のリーマンショックでは回復に約5年かかっております。

暴落は短期間の出来事ですが、回復までの期間は長期間です。

人間は欲深い生き物です。

株価が回復せず、他よりも短期で儲かるものに、FXや仮想通貨など目が移ってしまい投資を辞めてしまいます。

なぜ投資を長期に続けらるのか?

私は先述の暴落を経験し、今に至ります。

私が株式投資を続けられた経験をもとに、長期投資を続けるコツをお伝えします。

- 暴落を理解し、経験し、暴落に慣れること

- なぜ株価は長期で値上がりするのか理解すること

- 必ず余剰資金で投資し、あとは放置して、気にしないこと

暴落を理解し、経験し、暴落に慣れること

頭では理解していても、いざその場を経験しないと、暴落に慣れることはできません。

水泳初心者がいくら泳ぎ方を教科書で勉強しても、水の中に入らないと実践できないのと同じです。

一所懸命、節約や貯金をして貯めた1000万円が投資後暴落で2~300万円減ってしまうこともあります。

その時にパニックにならないように、投資を行って資産のリスク(変動のブレ幅)に慣れることが大切です。

初めは1000円でも1万円でも、10万円でもよいです。

リスク(ブレ幅)に慣れてきたら、徐々に投資額を増やしていきましょう。

なぜ、株価は長期で値上がりするのか?を理解すること

株価は長期的には、値上がりすると言われています。

それがなぜ、そうなるのかを理解している必要があります。

これを理解していないと、暴落時やその後の株価回復まで、自分の資産が元本まで戻らずに投資を辞めてしまうケースが考えられます。

日本は置いておき、アメリカをはじめ、世界的には、人口が2100年まで増加すると言われています。

人口が増えれば、経済も成長します。

毎年の多くの人が、

- iPhoneで

- グーグル検索や

- Instagramで投稿を行い

- アマゾンのネットショッピングで買い物をして

- マクドナルドでハンバーガーと

- コカ・コーラを飲む

- マクドナルドには、自宅からトヨタのプリウスやテスラの電気自動車で移動する

ということで、人口が増えればこれらの企業の商品やサービスを利用し、企業も成長し、株価も上がっていきます。

このような理由で株価が上がるという腹落ちをしておけば、株価暴落や株価回復に時間がかかっても長期的に保有することができます。

必ず余剰資金で投資し、あとは放置して、気にしないこと

投資で成功する人は、投資していることを忘れている人と言われています。

投資していることを忘れていれば、暴落も株価回復も関係ありません。

上記内容「暴落の経験」「長期的な値上がり理由」を理解し、あとは何が起きても、気にせず、過ごしましょう。

後に良い結果が待っています。